住宅ローン控除が13年に再延長 | 控除の条件や申請時期について勉強会を行いました

こんにちは!

長野県で注文住宅・デザイン住宅を手掛けている

「ALOHA100」プランナーの鈴木です。

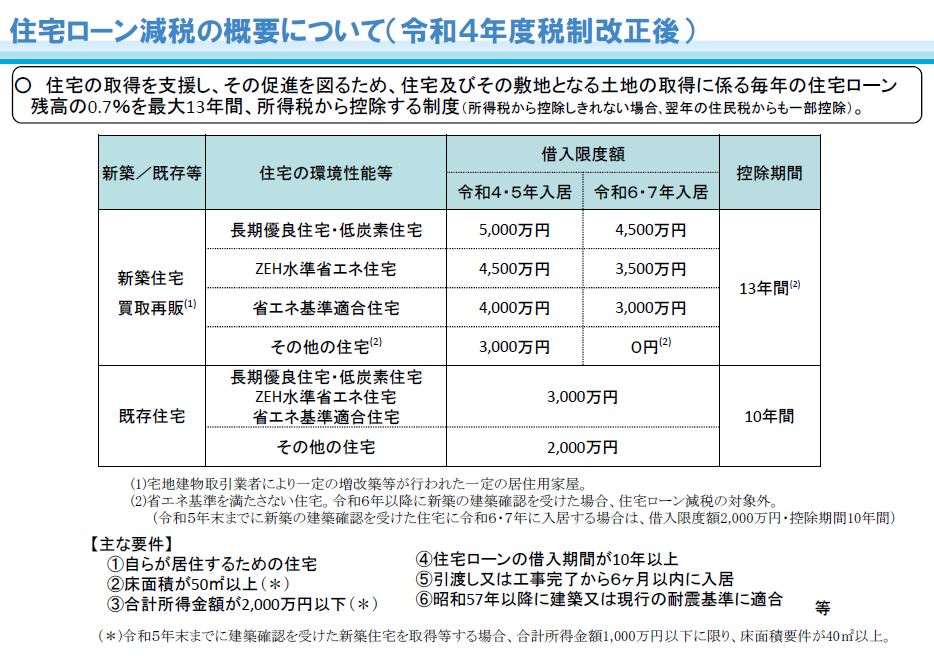

2022年の税制改正によって、住宅ローン控除の内容が変更されました。

控除額の計算方法や控除期間、借入限度額などが変更されたことで、以前とは所得税や住民税の軽減効果に違いがあります。

そこで今回は八十二銀行の住宅ローン担当者の方に勉強会を開催していただきましたので情報共有いたします。

これからお家づくりを検討される方々の参考になれば嬉しいです。

住宅ローン控除を受けるためにはいつまでに契約・入居が必要?

住宅ローン控除を受けるためにはいつまでに契約・入居が必要なのか。

2022年の税制改正で4年間の延長が発表されましたので、2025年末(令和7年)までに入居が必要となります。

弊社で建てる場合のスケジュール目安として、2024年春~夏に基礎着工で年内にお引き渡しが可能です。

お建て替えの方は、解体作業があるため少し前倒しのスケジュールになります。

住宅ローン控除の控除期間

住宅ローン控除の控除期間は新築住宅は13年間

住宅ローンの年末残高に対して一律0.7%が減税

住宅ローン控除が受けられる要件

住宅ローン控除が受けられる条件は以下が対象となります。

- 返済期間が10年以上(控除期間中の繰り上げ返済は要注意)

※返済中に繰り上げ返済して期間短縮をした場合、当初借入期間が10年未満となってしまうため控除が適用されなくなるようです。

詳しくはお借入れ予定の銀行さんに確認してください。 - 自ら居住(転勤等で一時的にご家族が住み場合か適用可)

- 居住用割合が1/2以上(美容院や個人でお店などやる場合には、居住スペースの面積が半分以上必要になる)

合計所得金額の変更点

合計所得が3,000万円→2,000万円以下に変更されました。

給与所得以外に不動産所得・譲渡所得・雑所得が含まれますので、サラリーマンで副業収入や家賃収入があるかたは要チェックです。

床面積の変更点

新築住宅の床面積要件については床面積50㎡以上

ただし2023年(令和5年)以前に建築確認を受けたものは40㎡以上に緩和(合計所得金額1,000万円以下の者に限る。)

住宅ローン控除の控除額の計算方法

控除率が引き下げられた背景

住宅ローン減税の金利が1.0%から0.7%に引き下げられた背景について、借入金利がローン減税の金利1.0%よりも低く借りられていました。

住宅ローンの金利負担分を税金免除しますよという趣旨でしたが、逆ザヤ状態が近年続いていました。

いつか指摘が入ると思っていましたがやはり下げてきました。

しかし後述しますが、期間が10年から13年に伸びたので多くの方は変わらず恩恵を受けられますのでご安心を。

住宅ローン控除の対象となる借入限度額と控除額の上限

- 2022年~2023年に入居

| 借入限度額 | 最大控除額 | |

| 長期優良住宅・低炭素住宅 | 5,000万円 | 455万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 409.5万円 |

| 省エネ基準適合住宅 | 4,000万円 | 364万円 |

| その他住宅 | 3,000万円 | 273万円 |

- 2024年~2025年に入居

| 借入限度額 | 最大控除額 | |

| 長期優良住宅・低炭素住宅 | 4,500万円 | 409.5万円 |

| ZEH水準省エネ住宅 | 3,500万円 | 318.5万円 |

| 省エネ基準適合住宅 | 3,000万円 | 273万円 |

| その他住宅 | 0円 | - |

ここでは比較しやすいように控除額0.7%×13年で計算しています。実際には控除額は年末借入残高によって変わります。

全体的にみて改正後の控除額が減少していることが分かります。

改正後は住宅の環境性能が高いほど控除額の上限も高くなる

長期優良住宅等は5,000もしくは4,500万円が最高借入限度額になりますが、省エネ基準以下の住宅の場合だと2024年以降控除されないようです。

2022年以降の住宅ローン控除のシミュレーション

ここで改正後の住宅ローン控除で、いくらの控除を受けられるのかをシミュレーションで確認してみましょう。

試算の条件は、以下の通りです。

- 住宅ローンの借入額:4,000万円

- 金利:1.0%

- 返済期間:35年

- ボーナス返済:なし

- 返済方法:元利均等方式

1年目 280,000円

2年目 272,915円

3年目 265,780円

4年目 258,595円

5年目 249,260円

6年目 244,074円

7年目 236,737円

8年目 229,348円

9年目 221,907円

10年目 214,414円

11年目 206,868円

12年目 199,270円

13年目 191,618円

13年間の最大控除額の上限額は3,070,786円となりました。

税制改正後も高い節税効果が見込まれます。

ただし「所得税+控除対象の住民税」を上回る減税は受けられません。

所得税や住民税の税額は、年収や扶養する家族の人数などさまざまな要素で異なります。

シミュレーション結果はあくまで最大控除額であり、実際の控除額とは異なる点に注意が必要です。

実際の住宅ローン控除が受けられる金額は?

- 住宅ローンの借入額:4,000万円

- 年収:400万円

- 所得税8.5万円

- 住民税:17万円

上の表にもありますが、1年目の住宅ローン控除上限額は28万円

所得税8.5万円は全額控除。住民税5%の8,500円が控除対象。

所得税8.5万円+住民税8,500円=93,500円

控除上限額枠28万円でしたが、実質控除は93,500円となります。

こうした控除の恩恵をフルに受けることができない場合、ご夫婦で住宅ローンを組むことでご夫婦で控除を受けられるようになります。

※ご夫婦の持ち分割合やご収入によっては受けられないことも。

今回勉強会を開催してくださった八十二銀行さんには夫婦連帯債務住宅ローンもあります。

夫婦連帯債務住宅ローン

共働きのご夫婦(同性パートナーを含みます)が、お二人のご名義で住宅を購入し、お二人でご返済いただくローンです。

お二人がそれぞれ住宅取得控除を受けることができます。

夫婦連帯債務の場合、付保割合を設定して団体信用生命保険にご加入いただくか、あるいは「夫婦連生団信」にご加入いただくか、お選びいただけます。

八十二銀行

「夫婦連生団信」は、ご夫婦どちらかが死亡または所定の高度障害状態に該当されたとき、住宅ローンは完済となります。通常の住宅ローン金利+0.1%でご利用いただけます。

住宅ローン控除はいつまでに申請手続きが必要?

住宅ローン控除については事前に調べているかたが多いのですが、申請についてはご入居後に質問が多いので追記しておきます。

地域によっては税理士さんの無料相談会があるので行かれるとスムーズに手続きできますよ。

【初年度】確定申告の期日まで

住宅ローン控除を適用させるには、入居した翌年3月15日までに確定申告をする必要があります。

2022年10月に入居した場合、2023年3月15日までに確定申告をしなければいけません。

国税庁 確定申告書等作成コーナー を参照ください

【2年目以降】確定申告・年末調整の期日まで

2年目以降は会社勤めの方は勤務先の年末調整で手続きができます。2年目の10月下旬ごろに税務署から「年末調整のための住宅借入金等控除証明書」が届きます。全控除期間分が一括で届きますので、大切に保管してください。

金融機関からも「残高証明書」が10月頃送られてきます。無くされる方が多いので届きましたら保管をお願いします。

まとめ

今回は2022年の税制改正により住宅ローン控除が13年に再延長したことで、 控除の条件や申請時期について勉強したことを書いてみました。

現在お借入れの方には影響がありませんのでご安心ください。

住宅ローン控除については、書ききれないことがたくさんありますので、担当者に聞いてみてください。

プランナー 鈴木